올해는 소매업 REIT Simon Property Group 사이먼프로퍼티 (NYSE: SPG)의 계획에 따라 잘 진행되지 않았다.

빠른 전략 전환

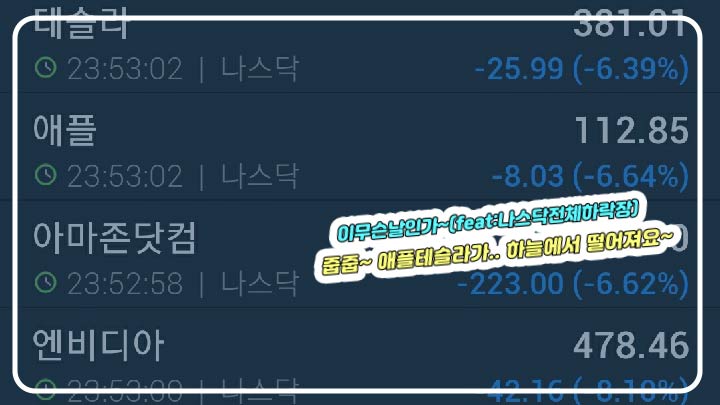

10/21일 현지시간 주가

미래에 대한 힌트

Simon이 재무 건전성과 부동산 포트폴리오를 활용할 것으로 기대